Margin (giao dịch ký quỹ) là cách nhà đầu tư vay tiền của công ty chứng khoán để đầu tư, thường được sử dụng làm đòn bẩy tài chính chốt lời. Để sử dụng Margin hiệu quả bạn cần hiểu rõ bản chất Margin là gì và cách áp dụng chiến thuật này vào đầu tư. Hãy cùng tìm hiểu tất cả những thông tin cần thiết về margin và full margin là gì trong bài viết dưới đây.

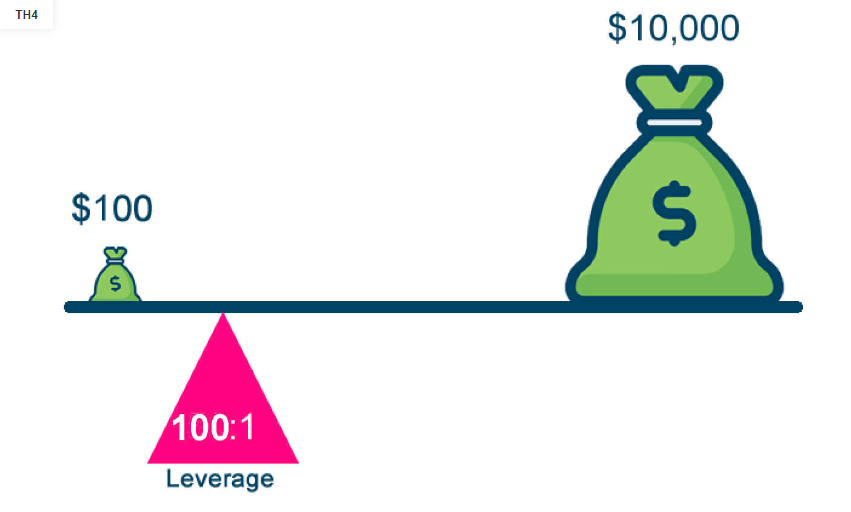

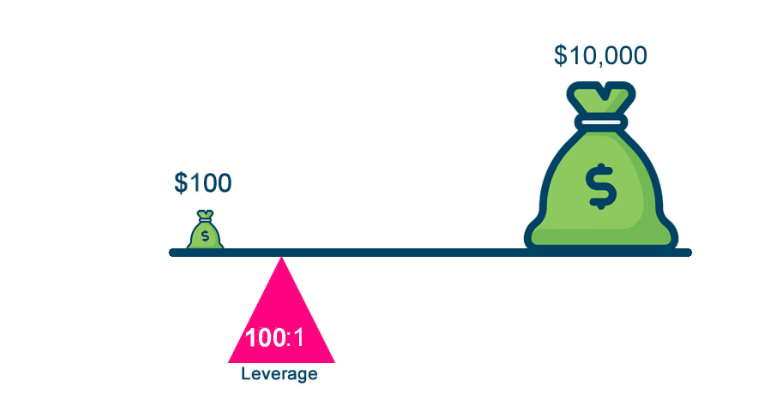

Giao dịch ký quỹ (margin) được hiểu đơn giản là việc vay tiền từ các công ty chứng khoán để đầu tư, từ đó tối đa hóa cơ hội và nhân lên lợi nhuận so với việc chỉ sử dụng vốn tự có. Tương tự như việc vay ngân hàng, với margin thì công ty chứng khoán là bên cho vay và nhà đầu tư là bên đi vay.

Người đầu tư sẽ sử dụng những cổ phiếu đã mua để làm tài sản thế chấp (đảm bảo) cho khoản vay trên.

Giả sử bạn đang sở hữu 10 triệu và bạn muốn vay tiền để đầu tư cho mã cổ phiếu POW. Hiện tại, POW được công ty chứng khoán A cho vay margin với lãi suất 14%, tỷ lệ ký quỹ 50%. Khi đó, công ty chứng khoán VPS sẽ cho bạn vay thêm 5 triệu để mua POW (giá 10.000 đồng). Lúc này bạn sẽ mua được 1.500 cổ phiếu POW (nhiều hơn 50% so với khối lượng thực tế bạn có thể mua).

Nếu cổ phiếu tăng từ 10.000 đồng lên 12.000 đồng, đó là mức tăng 20% so với giá mua của bạn. Tại thời điểm đó, 1.500 cổ phiếu của bạn sẽ trị giá 18 triệu đồng và số dư tài khoản của bạn sẽ là 13 triệu đồng (18 triệu đồng cổ phiếu trừ đi khoản vay ký quỹ 5 triệu đồng). Đó là mức tăng 30% đối với giá trị tài khoản của bạn khi giá cổ phiếu tăng 20%.

Ngược lại, nếu cổ phiếu đó giảm 20%, từ 10.000 đồng còn 8.000 đồng. Tại thời điểm đó, 1.500 cổ phiếu của bạn sẽ trị giá 12 triệu đồng và số dư tài khoản của bạn sẽ là 7 triệu đồng (12 triệu đồng cổ phiếu trừ đi khoản vay ký quỹ 5 triệu đồng). Đó là mức giảm 30% đối với giá trị tài khoản của bạn khi giá cổ phiếu giảm 20%.

Lãi suất phải trả là 5.000.000 x 14%/ năm = 700.000 đồng/ năm. Phí giao dịch phải trả: 15.000.000 x 0,15% = 22.500 đồng (phí giao dịch trung bình trên thị trường là 0,15%).

Call margin hay còn gọi là giá trị chứng khoán ký quỹ bổ sung, được tính theo công thức:

Giá trị chứng khoán ký quỹ bổ sung = (tỷ lệ ký quỹ – tỷ lệ duy trì) / (1- tỷ lệ duy trì) * tổng giá trị tài sản trong tài khoản ký quỹ theo giá trị thường.

Khi tài sản ròng của bạn bị giảm và không duy trì đủ tài sản đảm bảo, bạn sẽ phải bán cổ phiếu để giảm khoản vay margin và đưa tỷ lệ đòn bẩy trở về con số quy định.

Ví dụ, công ty chứng khoán VPS đưa ra tỷ lệ ký quỹ duy trì là 30%. Nhà đầu tư có 10 triệu đồng và "margin" - vay thêm công ty chứng khoán 5 triệu để mua cổ phiếu POW. Khối cổ phiếu POW được dùng làm tài sản đảm bảo cho khoản vay. Giả sử giá cổ phiếu POW giảm 53%, nếu không dùng margin, nhà đầu tư lỗ 5,3 triệu đồng. Nhưng vì dùng margin với sức mua tổng cộng 15 triệu đồng, giá trị chứng khoán lúc này chỉ còn 7,05 triệu đồng, tức "bốc hơi" 7,895 triệu đồng. Trừ đi phần vay từ công ty chứng khoán, tài sản ròng của nhà đầu tư còn 2,05 triệu đồng. Tỷ lệ tài sản ròng/giá trị chứng khoán khi đó là 2,05/7,05 = 29,1%, thấp hơn tỷ lệ ký quỹ 30% cần phải duy trì nên công ty chứng khoán sẽ "call margin".

Nhà đầu tư có hai lựa chọn: Hoặc bán một phần cổ phiếu hoặc nộp thêm tiền để tỷ lệ tài sản ròng/giá trị chứng khoán lớn hơn tỷ lệ cho phép. Nếu nhà đầu tư không thực hiện yêu cầu này đúng thời hạn, công ty chứng khoán được quyền chủ động bán chứng khoán của nhà đầu tư mà không cần phải hỏi ý kiến. Nói cách khác, đây là một hình thức tịch thu tài sản đã thế chấp.

Mỗi công ty chứng khoán sẽ có quy định khác nhau về tỷ lệ ký quỹ duy trì và hình thức call margin. Thông thường, nhà đầu tư sẽ nhận được thông báo qua email, tin nhắn hoặc cuộc gọi. Thời hạn bổ sung tiền mặt hoặc xử lý tài sản để đưa tỷ lệ ký quỹ về ngưỡng ban đầu của mỗi công ty cũng khác nhau, nhưng thường không quá 2 ngày làm việc. Thậm chí, căn cứ vào mức độ nghiêm trọng về tỷ lệ ký quỹ mà thời gian xử lý lệnh gọi giữa các tài khoản ở cùng một công ty cũng sẽ khác nhau.

Force sell hay bán bắt buộc là tình trạng khi tỷ lệ ký quỹ của nhà đầu tư giảm xuống dưới tỷ lệ giải chấp (ở công ty VPS là 25%). Trong trường hợp này, ngay trong phiên giao dịch tiếp theo, công ty chứng khoán có quyền bán cổ phiếu của khách hàng để đưa tỷ lệ về mức ký quỹ duy trì (30%).

............................................

TVQuản trị viênQuản trị viên

Xin chào quý khách. Quý khách hãy để lại bình luận, chúng tôi sẽ phản hồi sớm